同族会社に対する遺贈の問題を含む遺産分割と併せて、相続人が所有する同族会社株式の売却・共有不動産の賃料清算等を行った事例

事案の内容

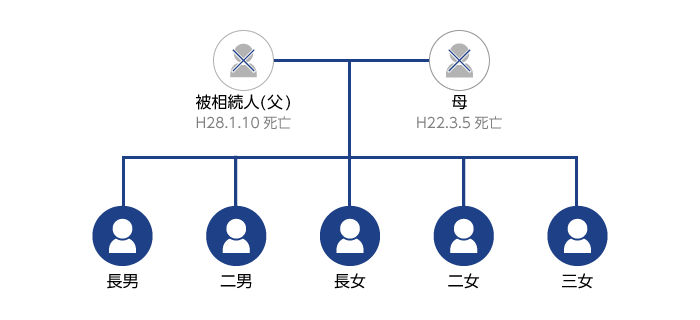

相続関係

本件の相続人ら5名の父親が亡くなり(被相続人)、長男、二男、長女、二女、三女が相続人になる事案でした。

また、被相続人が取締役兼主要株主であったA社に対して被相続人が遺贈をしており、同社は受遺者という立場にありました。

以下、長男及び二男をまとめて「長男ら」、長女・二女・三女をまとめて「長女ら」といいます。

遺言の有無

本件では、次の内容の遺言公正証書が存在しました。

- A社が利用権を有する土地合計11筆をすべてA社に遺贈する。

- 長女、二女、三女にそれぞれ1000万円を相続させる。

- 二男の相続分はゼロとする(多額の特別受益があるため)。

- 上記1ないし3を除く、全ての財産を長男に相続させる。

遺産の内容

本件では、A社所有建物の敷地になっている土地、収益不動産の共有持分、自宅土地建物、マンションなど多岐にわたる不動産が遺産として存在しておりました。詳細は次のとおりです。

| 土地 | 自宅敷地、テナントビル敷地(共有持分)、A社所有建物の敷地 |

|---|---|

| 建物 | 自宅、テナントビル(共有持分)、マンション1室 |

| 金融資産 | 預貯金・有価証券約1億円 |

| 同族株式 | A社株式2000株(発行済み株式総数3000株) |

関連事情

- A社株式:長男、二男、長女、二女、三女も所有していました。

- テナントビルの共有持分:長男、二男、長女、二女、三女も所有していました。

交渉経緯等

本件は遺産規模が大きい事案であり、相続税の申告・納付、そのための納税資金の確保などの準備が必要な事案でした。

しかし、税理士とのやり取りをしていた長男が具体的な見通しを全く説明しないことから、不安に思った長女、二女、三女が弁護士に相談し、双方代理人を選任して交渉が開始しました。

事案の問題点

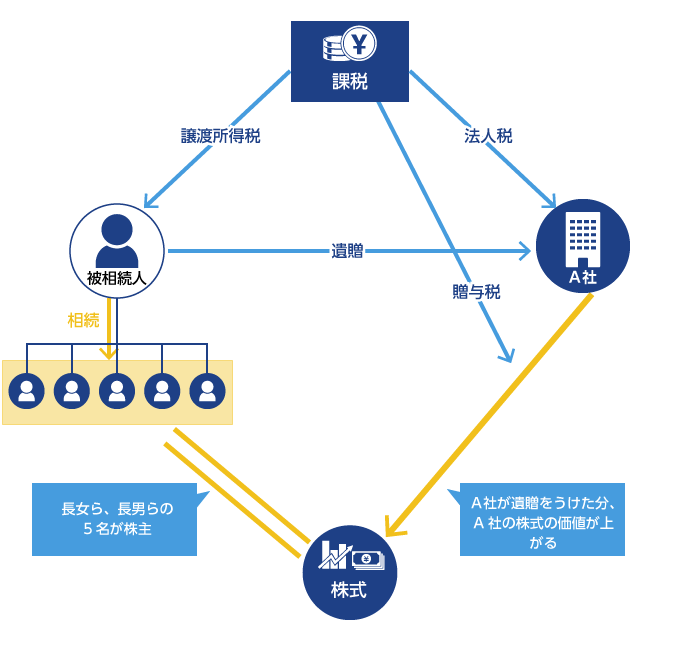

問題点1-A社を受遺者とする遺贈に関する課税関係

本件では遺言により、A社が利用権を設定している土地11筆(以下「A社敷地」といいます)をA社に遺贈すると定められていました(以下「本件各遺贈」といいます)。

A社は、被相続人が設立し数十年に渡り経営してきた会社であるため、A社が利用している土地は、A社に所有させるとの内容の本件各遺贈は、被相続人にとって自然な考えとして理解できる面があります。

しかし、本件各遺贈は税務的には最悪の内容でした。

本件各遺贈の当事者は、遺贈者:被相続人と受贈者:A社ですので、まず、この両名に課税がされます。前提として、遺贈の受遺者が法人の場合は、相続税法の対象とはなりません。

被相続人は、遺贈によりA社にA社敷地を無償で譲渡しているため、譲渡所得税が課税され、これが相続債務として相続人に承継されます。

次に、A社は、遺贈を受けたことにより利益を受けていますので、益金が発生し、これに対して法人税が発生します。

A社は、本件相続開始前から長男が代表取締役になっており、同社株式2000株は本件遺言により長男が相続しています。そうすると、長男は譲渡所得税の大半(遺言による遺産の取得割合に応じた金額)とA社の法人税の支払に直面することになります。この時点で、既に相当の納税額が見込まれ、A社に遺贈されたA社敷地を売却するか融資を受けない限り、納税が困難な状況になっていました。

更に、長男、二男、長女、二女、三女は、本件相続開始前からA社株式を有していたため、いわゆる同族株主になります。この場合、被相続人がA社にA社敷地を遺贈したことにより、A社の株式の価値が増加し、間接的に長男、二男、長女、二女、三女がA社敷地の価値を取得したことになります。この点について、贈与税が発生することが見込まれました。

さらに詳しく:法人への遺贈と譲渡所得税の承継割合

さらに詳しく:同族会社に対する遺贈と同族株主に対するみなし贈与課税

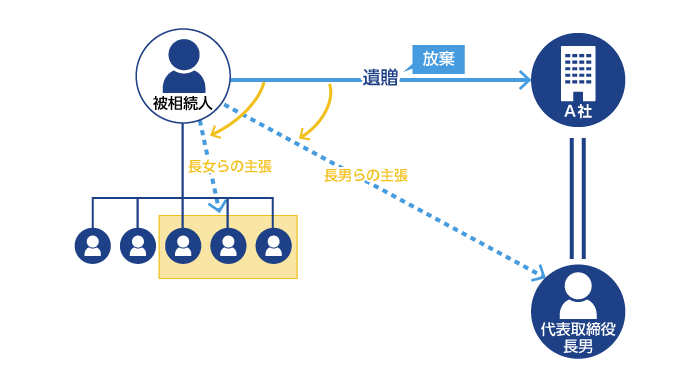

問題点2-放棄された遺贈対象財産の帰属先

本件ではA社敷地に関する遺贈は、A社が遺贈を放棄したため、課税問題はクリアーされましたが、放棄された遺贈対象財産(A社敷地)の帰属先が争点になりました。具体的は、遺贈が放棄されたことにより未分割の遺産となるのか、長男に帰属するのかという問題です。

遺贈の放棄及び放棄された場合の効果については、民法に規定があります(本件は相続法改正前の事案のため、引用する条文は旧法になります)。

第九百八十六条

1 受遺者は、遺言者の死亡後、何時でも、遺贈の放棄をすることができる。

2 遺贈の放棄は、遺言者の死亡の時にさかのぼってその効力を生ずる。第九百九十五条

遺贈が、その効力を生じないとき、又は放棄によってその効力がなくなったときは、受遺者が受けるべきであったものは、相続人に帰属する。但し、遺言者がその遺言に別段の意思を表示したときは、その意思に従う。

以上の民法の規定によると、A社が放棄した「遺贈の対象となっていたA社敷地」は、原則「相続人に帰属する」ことになります(改正前民法995条本文)。相続人に帰属するとは、未分割の遺産として相続人間で遺産共有となり、遺産分割の対象になるという意味です。

もっとも、改正前民法995条ただし書は、遺言者が「遺贈が放棄された場合の財産の帰属先」についての意思を示していた場合はその意思に従うと定めています。

以上の規定を踏まえて、長女らと長男らの間で次のように主張が対立しました。

長男側の主張①は、一見筋が通っているように見えるのですが、そもそも被相続人は長男にA社敷地を相続させるという選択肢も検討したうえで、あえて長男ではなくA社に遺贈するとの選択をしたものと思われます。そうすると、A社が遺贈を放棄した場合に、被相続人が長男にA社敷地を相続させる意思であったとは言い切れません。

また、A社の株主は、被相続人と長男以外に、二男、長女らで構成されていました。この場合、A社にA社敷地が遺贈されると、当該遺贈による利益は、A社株式の価値が上昇するという形で、A社を通じて株主である長男ら及び長女らに還元されます。

他方、A社敷地を長男が相続した場合、利益を得るのは長男だけであり、二男、長女らは全く利益を受けることはありません。

このように、A社に対してA社敷地を遺贈すること(本件各遺贈)と長男が単独でA社敷地を相続することは、利益状況が全く異なります。

被相続人がA社にA社敷地を遺贈するとしたのは、これにより同土地上に建物を有するA社の権利関係を安定させつつ、特定の相続人のみを優遇することを避けるため、あえて相続人以外の独立した法人格を有するA社にA社の敷地を取得させることを意図したものと考えるのが自然です。

また、長男ら側の主張②が論拠とする「その余一切の財産」とは、第1条でA社に遺贈すると規定されたA社の敷地及び第2条で長女らに相続させるとされた財産を除く、一切の財産ですので、第1条で処分内容が規定されているA社敷地を「その余一切の財産」に含める主張には無理があると思われました。

以上のように、A社敷地の帰属に関する長男ら側の主張には理由がないと思われましたが、長男ら側もこの論点では譲歩する様子はなく、調停での協議が行き詰ってしまいました。

A社敷地が遺産に帰属するか否かは、調停で合意ができない場合は、民事訴訟により確定させる必要がある事項のため(いわゆる遺産分割の前提問題)、このまま議論が平行線の場合、いったん遺産分割調停を取り下げて、民事訴訟(遺産確認請求訴訟)を提起し、A社の敷地が遺産に帰属するかを確定させてから、再度、遺産分割調停を申し立てるという対応が必要になり、解決まで長期化してしまうという問題がありました。

さらに詳しく:遺贈対象財産が放棄され、遺産に帰属する場合の相続人間の帰属割合

問題点3-A社敷地(底地)とA社株式の評価

A社敷地は、同社所有建物の敷地として利用されているいわゆる底地であり、一般的な取引相場は見当たらず、不動産業者等による簡易な査定が難しい状況でした。

また、A社株式は、同族会社の株式であり市場性がないことから、客観的な評価額を算定することが難しい状況でした。

この場合、裁判所に鑑定人(不動産については不動産鑑定士、株式については公認会計士)を選任してもらい、鑑定評価を実施するという方法もありますが、不動産は1件あたり50万~60万円が必要になること(件数がまとまれば一定程度ディスカウントはあり得ます)、株式の鑑定は裁判所でも実例が乏しく費用の見通しが付きにくいものの数百万単位の費用が見込まれることから、費用負担の観点から、鑑定を行うことは難しい状況でした。

問題点4-長女らが所有するA社株式の取扱い

長女らは、本件相続が開始する以前から、A社株式を所有しておりました。

しかし、本件遺言により長男がA社の株式を相続したことにより、今後、A社は長男に意向により経営されることが明らかな状況でした。

そこで、長女らとしては、本体である遺産分割に付随して、長女らが所有するA社株式を長男に売却することも検討していました(株式の評価額の問題がある点は上記のとおりです)。

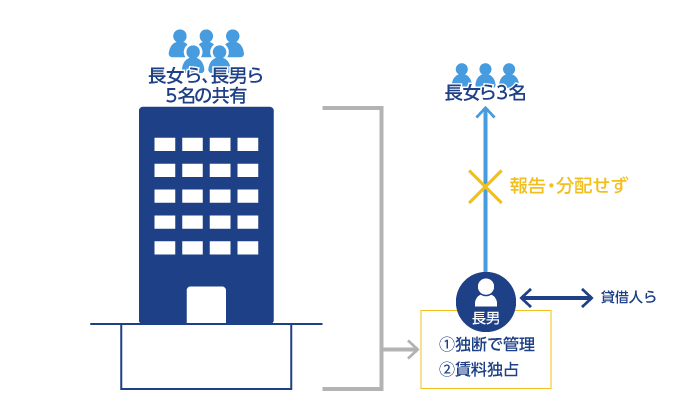

問題点5-共有不動産の管理

本件の遺産には収益不動産の共有持分も含まれており、他の共有持分権者は、長男らと長女らという状況でした。

この収益不動産は、長年被相続人が共有者代表として管理をしておりましたが、晩年は、事実上被相続人にかわって長男が管理の実務を行い、不動産の管理・賃料の分配などが行われていました。

しかし、本件相続が開始して以降、長男は収益不動産の管理を独断で行うようになり、長女らに管理状況を開示せず、賃料の分配も一切行わなくなりました。

長女ら側は、状況の改善を繰り返し長男に申し入れましたが、一向に状況が改善されないことから、対応方針を変える必要がありました。

収益不動産の管理状況の報告・賃料の分配については、事務管理や委任契約等を根拠として請求することができますが、これを法的に実現するには、民事訴訟を起こす必要があるため、遺産分割調停と手続が2本立てになってしまい、手続負担・費用負担が重くなります。

他の手段として、遺産分割調停において付随的な問題として協議の俎上にのせる方法がありますが、あくまで付随的な問題にとどまるため、当事者間で話し合いがまとまらない場合は、結局、民事訴訟を提起することになります。

長女らとしては、収益不動産の管理・賃料分配の問題の解決をどこまで重視するかという判断が必要な状況でした。

問題点6-相続税の申告及び修正申告・更正の請求

本件は、遺言により長女らにも一定額の財産が振り分けられておりました。また、A社が遺贈を放棄したことにより、長男らの主張にかかわらず、相続税申告上は、A社の敷地は未分割の遺産として計上して相続税を算定して納付する必要がありました。

本件遺言により、長女らに相続させるとされていた財産は現金1000万円のみでしたので、これだけでは納税資金が不足する上、相続税の申告期限が1ヵ月後に迫った時点でもこの1000万円さえも支払われていない状況でした。

問題点7-解決枠組と手続選択

本件では問題点2のとおり、A社が遺贈を放棄した後のA社の敷地の帰属の問題があり、この点を確定するために遺産確認請求訴訟を提起するか、遺産分割調停で協議するかという問題がありました。

また、遺産分割に付随して収益不動産の管理・賃料分配の問題解決を、遺産分割調停の協議に委ねるか、民事訴訟を提起するかという問題もありました。

これらの手続選択は、手続負担、解決までの時間的負担、弁護士費用の負担などを考慮して決定する事柄であり、慎重な選択が必要でした。

事案の問題点に関する対応

解決枠組と手続選択

本件では長男ら側の対応はかなり強硬であったため、A社の敷地の遺産帰属性について明確な結論を出すのであれば、遺産分割調停に先行して遺産確認請求訴訟を提起するのがよい事案でした。

もっとも、遺産帰属性の論点以外に、状況によっては、共有不動産の管理・賃料分配の問題が民事訴訟に移行する可能性もある状況下で遺産確認請求訴訟を提起することは負担が重いため、遺産帰属性の論点は遺産分割調停において一括して協議することとしました。

また、共有不動産の管理・賃料の分配についても、遺産分割調停で協議し、その推移をみて必要があれば、民事訴訟を提起することとし、まず、遺産分割調停を申し立てました。

A社を受遺者とする遺贈に関する課税関係

A社敷地の遺贈をめぐる課税関係の問題点は既に述べたとおりですが、この点については、相続税申告を代理する税理士から長男に指摘があり、結論としてA社は遺贈を放棄したため、この問題点は顕在化せずに済みました。

本件の初期段階で最も深刻な問題が無事回避されたのは、相続人全員にとって有益でした。

A社敷地の遺贈に関する課税関係の問題を回避するには、A社が遺贈を放棄するという方法しか選択肢がなかったため、A社(=長男)が遺贈を放棄するという選択をしにくくなる状況は可能な限り排除しなければなりません。その意味で、遺贈が放棄された場合のA社の敷地の遺産帰属性の問題は、遺贈が放棄されるまでは取り上げないことが妥当だったと思われます。

放棄された遺贈対象財産の帰属先-

この論点については、調停段階で双方の主張が対立し、協議が進まなくなっておりました。そこで、長女らは、裁判所・長男ら側に対し、現状のまま協議が進まないのであれば、遺産分割調停を取り下げた上で、遺産確認請求訴訟を提起すると申し入れました。

これを受けて、担当裁判官が長男らと長女ら双方に対し、合意形成に向けて積極的に説得作業をすすめ、遺産帰属性について双方譲歩の上で妥結点を見出しました。これを受けて、遺産帰属性の論点は解決したものとして、遺産分割調停が進むことになりました。

A社敷地(底地)とA社株式の評価

A社敷地とA社株式の評価について、鑑定を行う場合の金銭的な負担は既にご説明したとおりですが、本件では、費用負担が過大であること、鑑定評価により不動産の評価額が大幅に伸びた場合でも、長男に代償金の支払能力の問題があること等から、相続税申告額を修正した金額をベースに交渉を進め、A社敷地及びA社株式の評価額について合意しました。

共有不動産の管理

共有不動産の管理については、A社敷地の取扱いについて合意が成立した後も、調停内での協議が進まない状況になっていました。また、裁判所側としても、共有不動産の管理については、遺産帰属性と異なり、遺産分割の判断に必須ではないため、それほど合意形成に重点をおいておりませんでした。

共有不動産の管理を長男が独占し、賃料も分配しないという状況は、長男側に資金的余裕を与えており、これが遺産分割調停の長期化につながる要因とも思われたことから、長女らは、共有不動産の管理・賃料回収について、民事訴訟を提起することとしました。

民事訴訟提起後も、長男らの抵抗はありましたが、最終的には、共有不動産の管理方法・賃料の分配方法についてのルールを明確化し、和解が成立しました。

長女らが所有するA社株式の取扱い

上記のように遺産帰属性の問題、A社敷地及びA社株式の評価の問題並びに共有不動産の管理の問題が協議又は訴訟上の和解で解決したことから、本件相続全体について、協議により解決する機運が高まってきました。この流れに乗る形でA社株式の売却についても、長女らが長男に売却するとの内容で合意しました。

相続税の申告及び修正申告・更正の請求

本件では、法定期限内に相続税の申告・納付を済ませており、調停での合意内容にそって、各人の納税額が変わるためその調整が必要でした。

原則的な方法としては、遺産を追加取得した長女らは修正申告を行って相続税を追加納付し、取得額が減った長男は更正の請求で一部税金の還付を受けるという手続になります。 もっとも、本件で合意した分割方法では、全体の納税額に変更がなかったため、長男と長女ら間で納税額の清算をする方法で処理しました。

なお、本件の調停では、遺産分割(代償金支払い)に加え、A社株式の売却代金の支払いについても規定しておりました。これらの代金は前者は相続税、後者は譲渡所得税が課税されるため、調停条項において名目ごとに金額を特定して記載するという処理をしました。仮に、A社株式の売却代金を代償金に含めて処理すると、本件では相続税の税率が譲渡所得税より高いため、手取り金額が減ってしまいます。調停成立に向けた詰めの協議では、代償金の額が中心的な論点になりますが、その際、課税関係も確認しておく必要があります。

解決内容

以上を踏まえた、本件の解決内容は次のとおりです。

- A社敷地は全て長男が相続する(A社敷地以外の遺産については、本件遺言により処分されています)。

- 長男は長女らに対して、代償金及びA社株式の売買代金として合計約2億円を支払う。

- 長男は共有不動産の共有者代表として管理を行い、長女らに対して定期的に管理報告及び賃料分配を行う。

担当弁護士のコメント

本件は論点が多岐にわたる事案であり、遺産分割では難易度が高い案件と思われます。

繰り返しになりますが、A社への遺贈は最悪の課税関係になるため、A社が遺贈を放棄してくれたことで、遺産分割協議を行う下地ができました。もし、遺贈を放棄しなかった場合は、各種納税で遺産の多くがなくなり、相続人同士で紛争化する余裕すらなかったかもしれません。

そのうえで、A社敷地等の帰属が論点になりました。この点については、弁護士目線では、遺産分割調停に先行して遺産確認請求訴訟を提起するという選択肢も有力であったと考えますが、本件では、遺産分割調停に論点を集約した上で柔軟に解決したいとの依頼者の意向に沿って手続を選択しました。

方針選択については、法制度や理論のみで決まるものではなく、紛争解決の方向性や依頼者の置かれた生活状況なども踏まえて、現実的な選択をすることが重要ですが、本件が解決した後に振り返ってみると、上記のような依頼者の考えが早期の解決という観点からはより適切であったと考えております。

共有不動産の管理・賃料の回収だけは、調停での協議により解決することができず、別途、民事訴訟を提起しましたが、これにより未払いの賃料を回収し、資金的な余裕ができたことは、その後の遺産分割調停の進行に余裕を持たせてくれました。

結果的に、遺産分割調停において、不動産や株式の鑑定を行うことはありませんでしたが、賃料を回収したおかげで、鑑定申請も選択肢にいれて協議をすすめることができたことにより、長男ら側との交渉が楽になりました。

本件は、不動産相続の典型論点である不動産の評価額の確定からA社への遺贈の課税関係及び遺贈放棄後のA社敷地の帰属先の問題というレアな論点など、問題点が多岐にわたっております。

不動産の評価は類似事案が多いこと、A社への遺贈は絶対にこのような遺贈をおこなってはいけないという反面教師的な観点から参考にしていただきたく、ご紹介いたします。

以上