同族会社に対する遺贈と同族株主に対するみなし贈与課税

1 はじめに-事案の整理

1-1 当事者関係

本文の事例でも触れましたが、本件は被相続人:父、子5名が相続人という事案です。

被相続人は自分が2000株(発行済み株式総数3000株)を有するA社に対し不動産11筆を遺贈するとの内容の遺言を残しました。

相続人ら5名がA社の株式1000株を所有しています(長男600株、二男、長女、二女及び三女が各100株)。

1-2 利益移転の関係

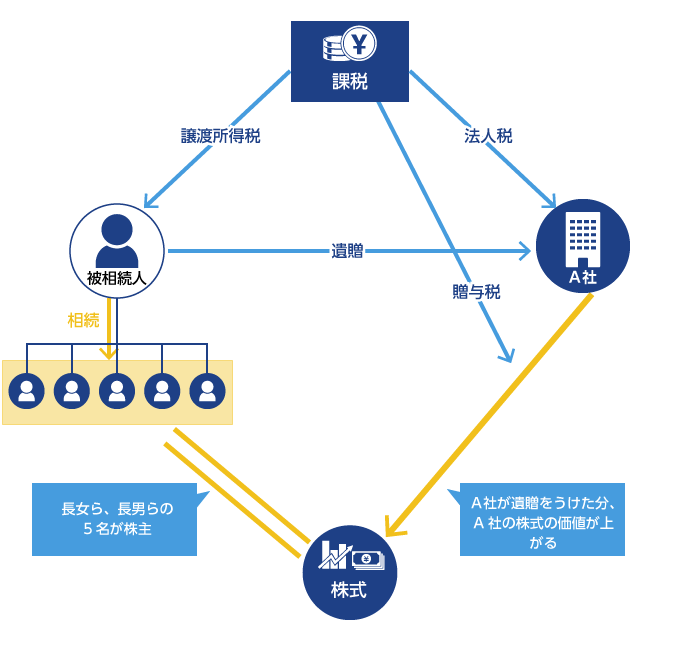

被相続人が不動産11筆をA社に遺贈すると、A社はこれらの不動産を対価を支払うことなく無償で取得することになり、A社の資産が増加します。この点で、被相続人からA社に利益の移転があります(当たり前ですが…)。

次に、遺贈によりA社の資産が増加しているため、これに応じてA社の株価も上昇します(相続税法上の株価の算定は、純資産方式又は純資産・類似業種比準併用方式が大半のためこのような関係になります)。この場合、相続人ら5名は、A社が不動産11筆を遺贈により取得した結果、間接的に株価が上昇するという利益を得ています。相続人らは、被相続人から直接利益を得ているわけではありませんが、A社という法人+株式という仕組みを通じて、間接的に利益移転が生じているという関係にあります(以下「本件利益移転」といいます)。

この間接的な利益移転に対する課税関係が、同族会社に対する遺贈と同族株主に対するみなし贈与の問題です。

2 税法上の課税関係

2-1 民法及び会社法上の考え方

租税法は、経済活動(経済現象)を課税の対象としているところ、経済活動は、第一次的には私法によって規律されているものであるから、租税法律主義の目的である法的安定性を確保するためにも、課税は、私法上の法律関係に即して行われるべきである(東京高裁平成22年5月27日判決)とされていることから、本件利益移転についても、実体法上の評価を行う必要があります。

被相続人が不動産11筆を遺贈した相手方は会社法に基づき設立され独立の法人格を付与されたA社であり、この点は、公証人の関与のもと作成された遺言公正証書に明示されています。

他方、本件利益移転により、相続人らが所有する株式の価値が上昇しているため、この点を民法上の贈与とみることが可能との指摘もありえます。

しかし、相続人らの株価は、A社の資産が増加した結果として生じた間接的なものに過ぎず、これをもって被相続人と相続人らの間に贈与があったということはできません。

また、本件における遺贈という行為は客観的に1つしか存在しないことから、被相続人と相続人らとの関係で贈与を肯定すると、被相続人とA社間の遺贈の存在を否定することになります。しかし、被相続人とA社間に遺贈が存在することは否定し難く、この考え方は無理があると思われます。

以上からすると、実体法上の考え方としては、本件利益移転を贈与と認定することはできないと思われます。

2-2 相続税法9条によるみなし贈与課税

もっとも、相続税法においては、法律的には贈与により取得したとはいえない場合についても、財産を取得した事実や経済的な利益を受けた事実によって、実質的に贈与と同様の経済効果が生ずる場合には、税負担の公平の見地から、その取得した財産を贈与により取得したものとみなして贈与税の課税財産とする旨が規定されています(相続税5条から9条の5)。

本件利益移転については、相続税法9条及び相続税法基本通達9-2(1)によりみなし贈与税が課税されることになります。

読むだけで気持ち悪くなりそうですが、相続税法9条は次のとおりです。

相続税法9条

第五条から前条まで及び次節に規定する場合を除くほか、対価を支払わないで、又は著しく低い価額の対価で利益を受けた場合においては、当該利益を受けた時において、当該利益を受けた者が、当該利益を受けた時における当該利益の価額に相当する金額(対価の支払があつた場合には、その価額を控除した金額)を当該利益を受けさせた者から贈与(当該行為が遺言によりなされた場合には、遺贈)により取得したものとみなす。ただし、当該行為が、当該利益を受ける者が資力を喪失して債務を弁済することが困難である場合において、その者の扶養義務者から当該債務の弁済に充てるためになされたものであるときは、その贈与又は遺贈により取得したものとみなされた金額のうちその債務を弁済することが困難である部分の金額については、この限りでない。

税法ではよくあるパターンですが、条文だけ読んでも、具体的な事案に対する適用の可否がよくわかりません。そこで、条文解釈に関する通達が準備されています。この通達を読むと、やっと本件利益移転がみなし贈与課税の対象になることが理解できます。

相続税法基本通達9-2 (株式又は出資の価額が増加した場合)

同族会社(法人税法(昭和40年法律第34号)第2条第10号に規定する同族会社をいう。以下同じ。)の株式又は出資の価額が、例えば、次に掲げる場合に該当して増加したときにおいては、その株主又は社員が当該株式又は出資の価額のうち増加した部分に相当する金額を、それぞれ次に掲げる者から贈与によって取得したものとして取り扱うものとする。この場合における贈与による財産の取得の時期は、財産の提供があった時、債務の免除があった時又は財産の譲渡があった時によるものとする。(昭57直資7-177改正、平15課資2-1改正)

(1) 会社に対し無償で財産の提供があった場合 当該財産を提供した者

(2) 時価より著しく低い価額で現物出資があった場合 当該現物出資をした者

(3) 対価を受けないで会社の債務の免除、引受け又は弁済があった場合 当該債務の免除、引受け又は弁済をした者

(4) 会社に対し時価より著しく低い価額の対価で財産の譲渡をした場合 当該財産の譲渡をした者

相続税基本通達9-2では、利益移転を問題とする法人を「同族会社」に限定していますが、この点については、以下の裁判例が参考になります。

「相続税法基本通達9-2(4)は、同族会社に対し時価より著しく低い価額の対価で財産の譲渡をした場合,その譲渡をした者と当該会社ひいてはその株主又は社員との間にそのような譲渡がされるのに対応した相応の特別の関係があることが一般であることを踏まえ,実質的にみて,当該会社の資産の価額が増加することを通じて,その譲渡をした者からその株主又は社員に対し,贈与があったのと同様の経済的利益を移転したものとみることができるから,株式又は出資の価額増加部分に相当する金額を贈与によって取得したものと取り扱う趣旨と解される(東京高裁平成27年4月22日判決)」

みなし贈与課税は、私法上は贈与にあたらない利益移転に対して、例外的に課税する局面ですので、対象を合理的に限定する必要があります。そして、同族会社においては、法人に対する遺贈や贈与を介して、意図した株主に対して利益を移転すること比較的容易であるという点に着目し、例外的に贈与税を課税をすることとしたものと理解できます。

以上のことから、本件における相続人らに対しても、本件利益移転に関して、相続税法9条、相続税法基本通達9-2(1)に基づいて、みなし贈与課税がなされることになります。

3 担当弁護士のコメント

以上のとおり、本件では、A社に対する遺贈により、相続人らに対してみなし贈与課税がなされる事案でしたが、理論上の利益移転はあるものの、実際上、長女、二女及び三女は少数株主であるため、A社株式を所有することにより具体的な利益を得ることは事実上不可能でした。

すなわち、A社の株式は、本件遺言により長男が被相続人から2000株を相続しているため、長男はもともと所有していた600株と併せて、発行済株式総数の約86%を所有している状態でした。

そのため、長男は単独で取締役の選任、報酬決定などが可能であり、他方で、相続で対立している長女らに取締役や監査役に選任する可能性はないため、長女らが役員等の報酬を得ることはできません。

また、同様の理由で、長男は、A社から配当を実施することも考え難く、長女らは、所有するA社株式から具体的な利益を得ることは考えにくい状況でした。

このようにA社に対する遺贈に起因するみなし贈与課税は、長女らにとっては具体的利益を得られない株式の存在により納税負担が生じてしまうという点で不利益が大きく、十分な注意が必要です。

以上