収益不動産の相続トラブルで

遺産分割から派生する3つの問題

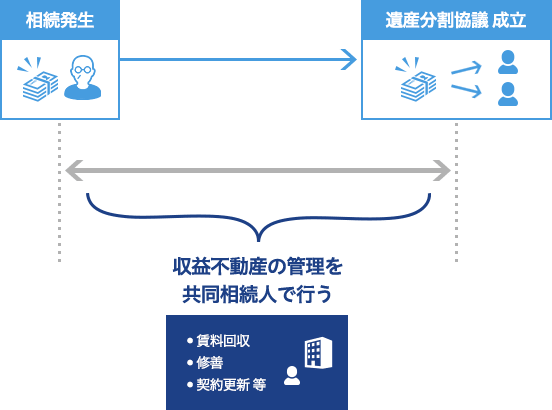

収益不動産の遺産分割では賃貸物件の管理と賃料の回収を遺産分割と同時並行で行う必要があります。

収益不動産の相続トラブルといっても相続であることに変わりはありませんので、解決すべき問題の中心は遺産分割・遺留分の問題ということになります。もっとも、一般的な相続であれば遺産分割・遺留分の問題を解決すれば一件落着となるのですが、収益不動産の相続の場合はそうはいきません。

相続が発生した場合、原則として遺産は、遺言がなければ法定相続分(遺言で相続分が指定されている場合は指定された相続分)で共有になります。この共有状態は、遺産分割で共有状態が解消されるまで続きます。そうすると、遺産分割が完了するまでの間、遺産の収益不動産は、相続人全員で共有物として管理などを行う必要がありますし、賃料は各相続人が相続分に応じて取得することができます。

遺産分割未了の間の収益不動産の法律関係は上記のとおりなのですが、なかなか理屈通りにならないのが現実であり、相続トラブルという状況が加わればなおさらです。

よくあるケースとしては、被相続人の財産管理に関与していた相続人が賃料の振込先口座の通帳、キャッシュカード等を管理して賃料を独占し、他の相続人に賃料を分配しないということ、賃借人(テナントや居住者)との交渉や不動産の修繕などを独断で行い他の相続人に詳細を開示しないということがあります。

このような対応が不当なことは明らかなのですが、事実上でも賃料と管理を独占することで他の相続人に対して有利な立場を確保しようとする相続人はままみられます。

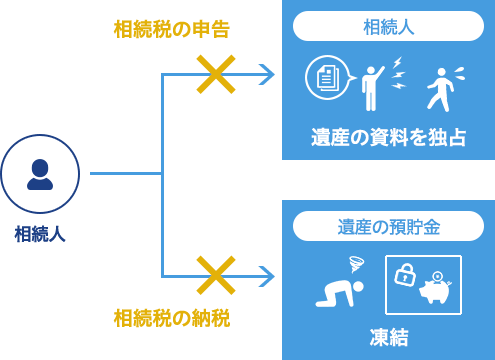

収益不動産の遺産分割では相続税等の税務申告・納税のための協議が必要になります。

遺産に収益不動産がある場合、相続税の申告が必要になるケースがほとんどといっていいでしょう。相続税の申告自体は、必要な資料が揃えることができれば、税理士に依頼して特に問題なくすませることができます。

問題は必要な資料を揃えることができるか、です。

上記のとおり、遺産の情報や資料は、被相続人の財産管理に関与していた相続人が独占していますので、相続税の申告に必要な資料を揃えるにはこの相続人に協力してもらう必要があります。そのため、必要資料の提供のために協議をすることになりますが、この際、資料を持っている相続人が自己の有利な立場を利用して、他の相続人にとって不利な遺産分割を押し付けることがあります。

このような要求に対応しながら、相続税の申告に必要な資料を確保していくという交渉をすることが必要になります。

また、収益不動産が遺産にある場合は、遺産分割が未了の間でも、概ね相続開始後4か月後に準確定申告、翌年度から確定申告を行う必要があり、その都度、申告に必要な資料を確保するための協議をすることになります。

更に、深刻なのは相続税の納税の問題です。

相続税を納税する際、通常は、遺産に含まれる預貯金が原資になります。相続人間で相続トラブルになっていても、通常は、納税という点では利害が一致しているので、納税原資分は一部分割をして預貯金を解約することができます。ところが、特定の相続人が預貯金等を生前贈与されていたり、遺言により預貯金を多く相続している場合などは、必ずしも利害が一致しないため納税資金の確保が難しいケースがあります。

特に、平成28年12月18日に預貯金に関する最高裁の判例が変更され、従前可能であった相続人が個別に預貯金の払い戻しを受けるという方法がとれなくなったことがより問題を難しくしています。従前から納税資金に不安を抱えた相続人が不利な遺産分割に応じてしまうという問題がありましたが、今後、このような事例が増加することが懸念されます。

東京家裁では、このようなケースに対応するために従前はほとんど利用されていなかった仮分割の仮処分を積極的に利用する方向で運用を変更しているようですが、相続人本人が気軽に利用することは事実上困難ですので、納税資金の問題は依然として残っていると思われます。

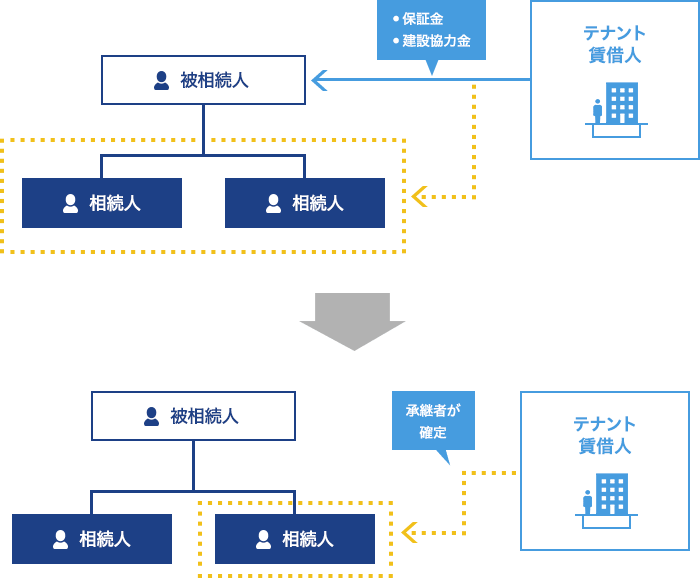

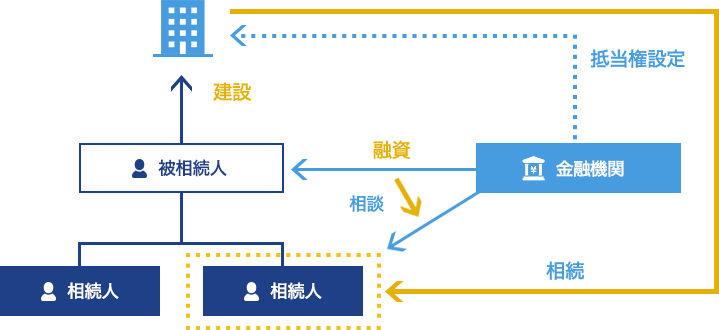

収益不動産の遺産分割では融資・保証金・建設協力金等の相続債務の承継について債権者・相続人との協議が必要になります。

一般的には融資・保証金等の相続債務は遺産分割の対象にならないと言われています。これは、金銭債務は相続開始と同時に法定相続分により各相続人に承継されているから遺産分割の余地がないと説明されています。一般的な相続の場合、相続債務の額もそれほど多額になりませんし、また、相続債務が特定の遺産と結びついているということもありませんので、法定相続分で各相続人が承継するという結論で問題はないことが多いと思われます。

他方で収益不動産の相続の場合は事情が異なります。

収益不動産の場合、物件購入時に抵当権を設定して融資を受ける、収益不動産(建物)建設時に入居予定テナントから建設協力金を受領する、入居したテナント等から保証金を預かる等で特定の収益不動産と結びついた債務が存在します。このような債務は、今後の返済等の問題もあるので、収益不動産を取得した相続人が全額承継するという処理をする必要があります。また、債務の承継については、相続人間で合意しただけでは、債権者には効力が及ばないことから、可能な限り、債権者との間でも合意をしておく必要があります。

収益不動産の相続においては、相続人間の内部的な債務承継と債権者との対外的な債務の承継の両者について処理をすることが必要になります。

まとめ

収益不動産の相続トラブルでは、遺産分割に加えて

- 遺産分割が完了するまで収益不動産を共有物として管理すること

- 相続税の申告・納税についても相続人間で交渉をすること

- 融資・保証金等の相続債務は、相続人、債権者それぞれとの間で処理すること

が必要になります。