収益不動産の相続トラブルでよくある3つの落とし穴

ここまでは、収益不動産の相続トラブルは遺産分割以外にも解決すべき問題があるということをご説明しましたが、収益不動産の相続トラブルの本丸である遺産分割にも難しい問題があります。以下では、収益不動産の相続トラブルにおいて、被相続人の財産の管理に関与していた側の相続人から提示される遺産分割案によくある落とし穴をご紹介します。

遺産分割では、各相続人に相続分がありそれぞれ一定の遺産を取得できるのが原則です。そうすると、遺産分割においては、他の相続人に遺産を取得させないというよりも、いかに有利に遺産を取得するかという点に関心が集中します。

具体的には、自分が取得する遺産は低く評価するということです。この傾向は、特定の相続人が遺産の大半を取得して、他の相続人に代償金を支払うという場合に顕著です。

そして、この遺産を低く評価する傾向と相続税申告時の収益不動産の評価が結びついて、3つの落とし穴が仕掛けられることになります。

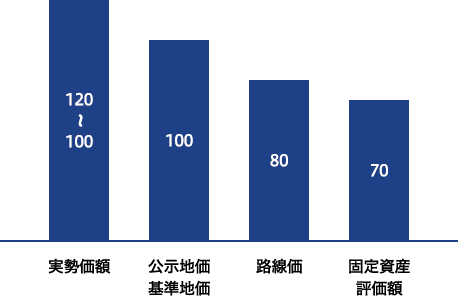

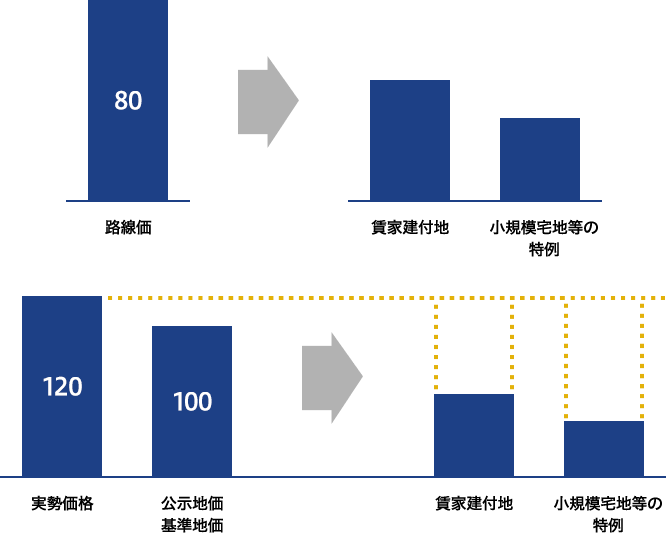

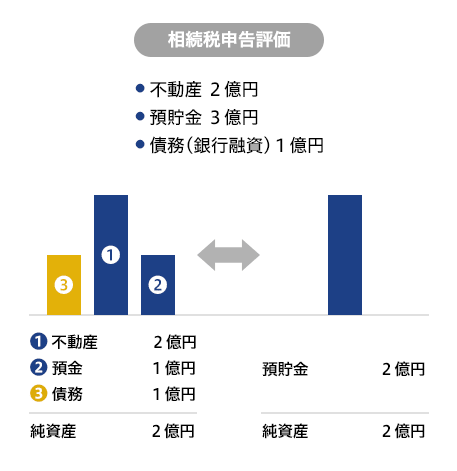

先程説明したとおり、収益不動産の相続の場合その殆どで相続税申告をすることになりますが、相続税申告の際、遺産に含まれる不動産はすべて相続税申告のルールにしたがって評価されることになります。そのため、遺産分割の際の不動産の評価も相続税申告時の評価を採用しようという提案がなされることがあります。

相続税申告時の評価を採用しようという提案は、専ら収益不動産を取得しようという側からなされます。理由は明確で、相続税申告の評価のベースになる路線価は公示地価の80%程度をめどに設定されておりいわゆる時価よりも割安に設定されています。

また、相続税の申告においては、小規模宅地等の特例に代表される不動産の評価を減額する特例が数多く存在していますので、もともと路線価をベースに算定された評価額がさらに減額されています。

このように相続税申告時の評価額は時価とはかけ離れた金額であることが多いのですが、一般の方は必ずしも不動産の評価に詳しいわけではないので、「税務署が認めた評価だから適正だろう」と受け入れてしまうことが珍しくありません。この結果、法定相続分に相当する代償金を受け取ったつもりが、法定相続分を大きく割り込んだ代償金を受領しただけだったということになりかねません。

収益不動産の評価に関して、相続税申告時の評価が登場したら要注意です。

土地評価の基準

| 特徴等 | |

|---|---|

| 固定資産税評価 | 地方税法388条1項に基づき定められた固定資産評価基準に則り、算定された不動産の評価額です。固定資産税を課税することを目的とする評価額であり、公示地価の7割を目途に設定されています。 |

| 相続税路線価 | 相続税申告時に遺産に含まれる土地の評価額を算定することを目的として設定された評価額です。公示地価の8割を目途に㎡単価が設定されています。 |

| 公示地価 | 地価公示法に基づき土地鑑定員会が毎年1月1日時点の標準地の正常な価格として公表される土地の価格です。公示地価は適正な地価形成に寄与することを目的としているため、固定資産評価額や相続税路線価に比べて実勢価格に近い評価額と言えます。 |

| 基準地価 | 国土利用計画法施行令9条に基づき各都道府県が7月1日時点の基準値の地価を評価して公表している土地の価格です。実際上、公示地価の標準値と基準地価の基準値の価格は似通っており、実務的には、両者を併せて参照しています。固定資産評価額や相続税路線価に比べて実勢価格に近いという点も公示地価と同様です。 |

| 実勢価格 | 当該不動産が市場で取引される金額です。上記の各評価のように法律上の根拠があるわけではなく、取引市場で形成される「相場」の金額と言えるでしょう。 |

相続税申告評価の落とし穴

| 評価基準 | 問題点 | |

|---|---|---|

| 土地 | 相続税路線価 | 公示地価の7割を目途に㎡単価が設定されており、そもそも時価より割安な単価設定がされている事例が多くあります。 |

| 小規模宅地等の特例 | 生活の本拠である自宅を確保する等の政策的な観点から相続税を引き下げるために設定された特例のため、客観的な不動産評価額を算定するために考慮すべき要素ではありません。 | |

| 貸家建付地 | 不動産鑑定等の時価の算定においては採用されていない、相続税法独自の概念のため、遺産分割・遺留分の問題において、客観的な不動産評価額を算定するために考慮する合理性はありません。 | |

| 建物 | 固定資産評価額 | 同一の建物を再度建築する場合、どの程度の費用がかかるかという観点から建物の評価額を算定する方法(再建築価格方式)により算定されているため、建物の立地、眺望等の価値は反映されていません。そのため、実勢価格の5割ないしそれ以下の評価額が設定されることもあります。 |

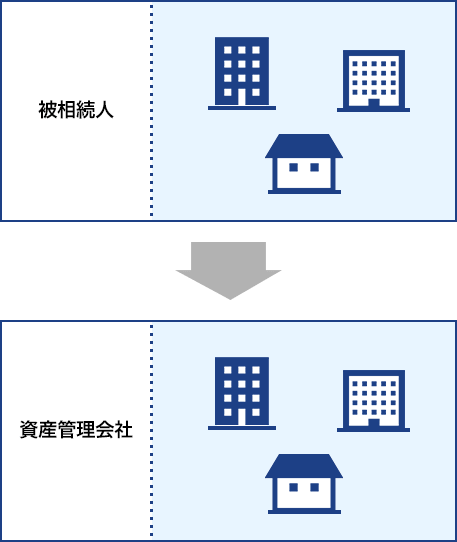

収益不動産の相続なんだから株式は関係ないんじゃない?と思われるかもしれませんが、収益不動産の相続では、株式は関係大ありでして、その評価は非常に重要な問題です。

収益不動産の収入が増加した場合の節税策として法人化をするということが一般的に行われています。法人化した場合、収益不動産は法人の所有になるため、遺産には含まれません。その代わり、設立した法人の株式(合同会社の場合は持分)が遺産に含まれることになります。

そこで、株式の評価という問題がでてくるわけです。

そして、株式の評価でも不動産の評価と同様、相続税申告の評価が登場します。一般の方にとって、節税目的で設立された非上場会社の株式の価値は、不動産以上に見当もつかないものですので、無理もありません。

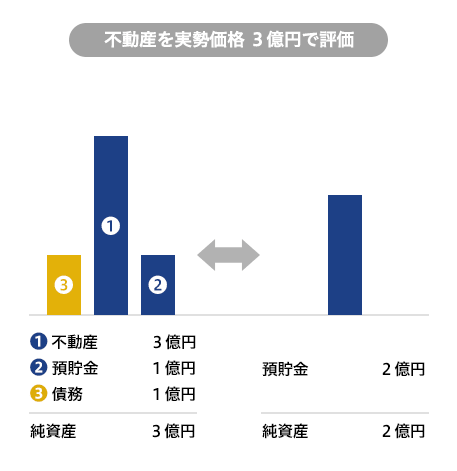

ところが、相続税申告における株式の評価も不動産の評価同様、遺産分割(遺留分)における時価とかけ離れた評価がなされているケースが珍しくありません。実際に相続税申告時に1株約2万円の評価だったものが、遺産分割時に評価を見直したところ1株約7万円との評価がされた事例がありました。

このように収益不動産を所有する会社の株式の評価は、適正な評価が難しく、相続税申告時の評価を鵜呑みにすると、大幅に取得額が減少してしまう恐れがあります。

株式が遺産に含まれる場合、収益不動産の評価同様、要注意です。

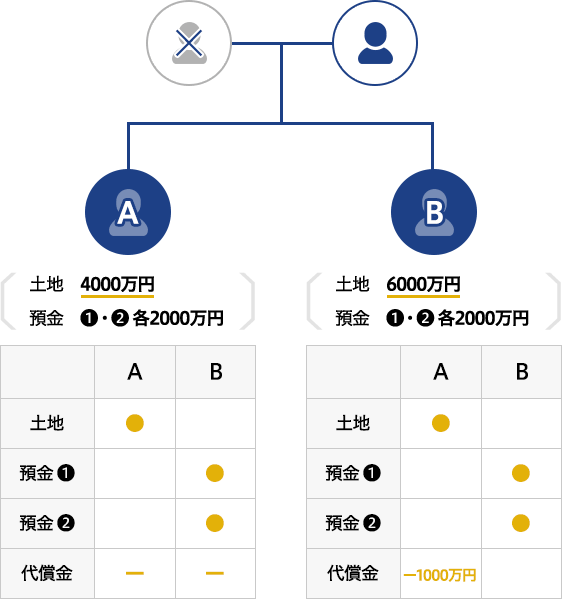

三つ目の落とし穴は相続債務です。相続債務については、収益不動産の相続の場合、融資・保証金等の相続債務があり、この問題も遺産分割と併せて解決する必要があることはすでにご説明しました。そのため、遺産分割や遺留分の協議の際、相続債務の扱いについて協議することになるのです。

この際、よくあるのが、収益不動産を相続する相続人が債務も相続することを前提として、収益不動産の評価額から債務を差し引くという主張です。相続債務は相続人に法定相続分で帰属していますが、これを代わりに払ってくれるというのですから、一見とても親切な提案にも感じます。

しかし、すでにお気づきの方もいるかもしれませんが、この場合の収益不動産の評価額は相続税申告時の評価とされていることが大半です。他方で、債務の評価額は額面金額以外ありえませんので、時価よりも安く評価した収益不動産の評価額から時価の債務を差し引くことになり、債務控除後の収益不動産の評価額は相当低額になってしまします。

このような提案にうかつに応じてしまうと、意図せずして相続分を大幅に減らされてしまいます。

相続債務を控除するという提案があった場合は、要注意です。